Melakukan perhitungan pajak penghasilan atau PPh 21 adalah suatu kewajiban untuk para pemilik bisnis yang memiliki karyawan. Ini merukapakan salah satu komponen perhitungan penggajian yang paling rumit dikarenakan banyaknya elemen yang harus diperhatikan.

Dalam artikel ini kami akan membahas apa itu PPh 21 dan bagaimana Anda dapat menghitung setiap elemen tersebut hingga mendapatkan persentase PPh 21 dari seorang karyawan.

Apa itu PPh 21

Pajak Penghasilan Pasal 21 (PPh 21) merupakan jenis pajak yang dikenakan terhadap penghasilan berupa gaji, upah, honorarium, tunjangan dan pembayaran lain yang diterima oleh pegawai, bukan pegawai, mantan pegawai, penerima pesangon dan lain sebagainya.

Berdasarkan Bab V Pasal 9 Peraturan Direktur Jenderal Pajak (PER) Nomor PER-16/PJ/2016, Dasar Pengenaan dan Pemotongan PPh 21 adalah sebagai berikut:

1. Penerima penghasilan kena pajak, antara lain:

- Pegawai tetap

- Penerima pensiun berkala

- Pegawai tidak tetap dengan penghasilan per bulan melewati Rp 4.500.000

- Bukan pegawai seperti yang dimaksud dalam PER-16/PJ/2016 Pasal 3(c) yang menerima imbalan yang sifatnya berkesinambungan.

2. Seseorang yang menerima penghasilan melebihi Rp 450.000 per hari, yang berlaku bagi pegawai tidak tetap atau tenaga lepas yang menerima upah harian, upah mingguan, upah satuan atau upah borongan, sepanjang penghasilan kumulatif yang diterima dalam 1 bulan kalender belum melebihi Rp 4.500.000.

3. 50% dari penghasilan bruto, yang berlaku bagi bukan pegawai sebagaimana dimaksud dalam PER-16/PJ/2016 Pasal 3(c) yang menerima imbalan yang tidak bersifat berkesinambungan.

4. Jumlah penghasilan bruto, yang berlaku bagi penerima penghasilan selain penerima penghasilan, sebagaimana yang dimaksud dalam tiga poin di atas.

Selain dasar pengenaan dan pemotongan, perhitungan PPh 21 juga didasarkan atas Penghasilan Tidak Kena Pajak (PTKP).

Artinya, pengenaan PPh tidak secara mentah diterapkan sesuai tarif, melainkan dikurangi PTKP terlebih dahulu. Anda dapat menemukan tarif PTKP yang berlaku di bawah ini.

Baca juga: Multitasking dalam Bekerja: Pengertian, Kekurangan, dan Cara Menguranginya

Perhitungan PPh 21 dengan PTKP Terbaru

Perhitungan PPh 21 selalu disesuaikan dengan tarif PTKP yang ditetapkan oleh Direktorat Jenderal Pajak (DJP). PTKP yang tercantum pada Pasal 17 Ayat (1) huruf a Undang-Undang Republik Indonesia Nomor 36 Tahun 2008. adalah sebagai berikut:

- Rp 54.000.000 per tahun atau setara dengan Rp 4.500.000 per bulan untuk wajib pajak orang pribadi.

- Rp 4.500.000 per tahun atau setara Rp 375.000 per bulan tambahan untuk wajib pajak yang kawin (tanpa tanggungan).

- Rp 4.500.000 per tahun atau setara Rp 375.000 per bulan tambahan untuk setiap anggota keluarga sedarah dan keluarga semenda dalam garis keturunan lurus atau anak angkat, yang menjadi tanggungan sepenuhnya, paling banyak 3 (orang) untuk setiap keluarga.

Adanya penyesuaian tarif PTKP membuat cara penghitungan PPh 21 juga mengalami perubahan.

Baca Juga: Coretax Adalah: Pengertian dan Perbedaan dengan DJP Online

Mengenal Jenis Penghasilan dalam Pengenaan Pajak

Penghasilan bruto

Penghasilan Bruto adalah hal pertama yang harus Anda hitung sebelum melakukan perhitungan PPh 21. Penghasilan bruto adalah jumlah keseluruhan komponen gaji seorang yang diterima oleh seorang karyawan.

Komponen yang masuk ke dalam perhitungan Penghasilan Bruto karyawan, diantaranya adalah gaji pokok, berbagai tunjangan seperti tunjangan BPJS, asuransi, THR, tunjangan pajak, dan bonus.

Untuk BPJS, tunjangan yang harus dibayarkan berupa tunjangan BPJS Kesehatan sebesar 4% dari upah, tunjangan Jaminan Kecelakaan Kerja (JKK) sebesar 0,24% sampai 1,74% dari upah, dan tunjangan Jaminan Kematian (JKM) sebesar 0,30% dari upah.

Contohnya, seorang karyawan bernama Dudu. Dalam satu bulan ia menerima penghasilan berupa gaji pokok yang sudah termasuk tunjangan transportasi sebesar Rp 6.000.000, kemudian tunjangan BPJS sebesar 4% untuk BPJS Kesehatan, 0,24% untuk JKK, dan 0,30% untuk JKM, lalu memperoleh THR sebesar 1 bulan upah per tahun dan bonus karena berperforma baik Rp 5.000.000 di akhir tahun. Maka Jumlah Penghasilan Bruto karyawan tersebut menjadi seperti ini:

Baca juga: Anggaran Perusahaan: Pengertian, Jenis, dan Cara Mengelolanya

Penghasilan neto

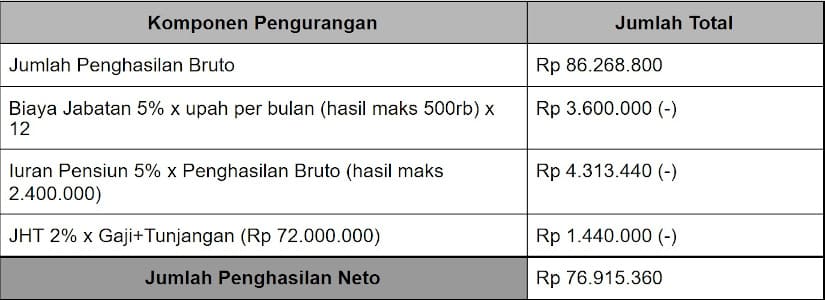

Langkah selanjutnya yang harus dilakukan adalah menghitung Penghasilan Neto karyawan. Penghasilan neto didapat dari Penghasilan Bruto yang dikurangi komponen pengurangan. Komponen pengurangan tersebut diantaranya adalah biaya jabatan, iuran pensiun karyawan, dan jaminan hari tua (JHT).

Dalam Peraturan Dirjen Pajak No Per-16/PJ 2016, biaya jabatan didefinisikan sebagai biaya untuk mendapatkan, menagih dan memelihara penghasilan. Besaran komponen ini adalah 5% dari gaji pokok, dengan potongan maksimal sebesar Rp 500.000 per bulan. Itu berarti biaya jabatan hanya akan memiliki nilai lebih kecil atau sama dengan Rp 500.000, berapapun nilai persentase 5% yang dihasilkan dari total gaji pokok.

Untuk biaya pensiun, perhitungannya sebesar 5% dari Penghasilan Bruto seorang karyawan dengan nilai potongan maksimal Rp 200.000 per bulan atau Rp 2.400.000 per tahun. Sementara untuk JHT hanya dihitung untuk yang ditanggung oleh pekerja, sebesar 2% dari upah tetap sebulan (gaji pokok + tunjangan tetap).

Baca Juga: SPPKP Adalah? Ini Fungsi, Syarat, dan Cara Membuatnya

Perhitungan Persentase PPh 21

Walaupun perhitungan PPh 21 telah diatur oleh DJP, namun pada praktiknya, setiap perusahaan memiliki metode perhitungan PPh 21 sendiri yang disesuaikan dengan tunjangan pajak atau gaji bersih yang diterima karyawannya.

Ada 3 metode perhitungan PPh 21 yang paling umum, yaitu:

1. Metode Gross (Gaji Kotor Tanpa Tunjangan Pajak)

Metode gross diterapkan bagi pegawai atau penerima penghasilan yang menanggung PPh 21 terutangnya sendiri. Ini berarti gaji pegawai tersebut belum dipotong PPh 21.

Misalnya, Ardi seorang laki-laki lajang (TK/0) menerima gaji bulanan senilai Rp 10.000.000, maka perhitungannya sebagai berikut:

- Gaji pokok: Rp 10.000.000/bulan atau Rp 120.000.000/tahun

- Tarif PPh: 15%

- PPh 21 (yang ditanggung sendiri): Rp 9.900.000/tahun atau Rp 825.000/bulan

- Gaji bersih (take home pay): Rp 9.175.000

Baca juga: PPh 21 Bukan Pegawai: Ini Tarif dan Cara Menghitungnya

2. Metode Gross-Up (Gaji Bersih dengan Tunjangan Pajak)

Metode gross-up diterapkan bagi karyawan atau penerima penghasilan yang diberikan tunjangan pajak (gajinya dinaikkan terlebih dahulu) sebesar pajak yang dipotong.

Misalnya, Ardi seorang laki-laki lajang (TK/0) menerima gaji bulanan senilai Rp 10.000.000, maka perhitungannya:

- Gaji pokok: Rp 10.000.000/bulan atau Rp 120.000.000/tahun

- Tarif PPh: 15%

- Tunjangan pajak (dari perusahaan): Rp 9.900.000/tahun atau Rp 825.000/bulan

- Total gaji bruto: 10.825.000

- Nilai PPh 21 (yang dibayarkan perusahaan): Rp 825.000/bulan

- Gaji bersih (take home pay): Rp 10.000.000/bulan

Baca juga: 10 Rekomendasi Software Payroll dan HR Terbaik

3. Metode Net (Gaji Bersih dengan Pajak Ditanggung Perusahaan)

Metode net diterapkan bagi karyawan atau penerima penghasilan yang mendapatkan gaji bersih dengan pajak yang ditanggung perusahaan.

Misalnya jika Ardi, seorang laki-laki lajang (TK/0) menerima gaji bulanan sejumlah Rp 10.000.000, maka: perhitungannya:

- Gaji pokok: Rp 10.000.000/bulan atau Rp 120.000.000/tahun

- Total gaji bruto: Rp 10.000.000

- Tarif PPh 21: 15%

- Pajak yang ditanggung perusahaan: Rp 9.900.000/tahun atau Rp 825.000/bulan

- Nilai PPh 21 (yang dibayarkan perusahaan): Rp 825.000/bulan

- Gaji bersih (take home pay): Rp 10.000.000/bulan

Perhitungan PPh 21 Karyawan Tetap

Sebelum menghitung PPh 21 untuk karyawan tetap, ada baiknya untuk memahami pengertiannya.

Dikutip dari situs DJP, karyawan tetap adalah karyawan yang menerima penghasilan dalam jumlah tertentu secara teratur atau pegawai yang berstatus kontrak dalam jangka waktu yang telah ditentukan, yang menerima penghasilan dalam jumlah tertentu secara teratur.

Berikut ini adalah contoh-contoh penghitungan PPh 21 untuk karyawan atau pegawai tetap dengan memperhitungkan PTKP.

Perhitungan yang dilakukan secara manual maupun perhitungan otomatis menggunakan aplikasi.

Tanpa panjang lebar lagi, mari kita lihat contoh cara penghitungan PPh Pasal 21 secara manual:

Andiarana adalah karyawati pada perusahaan PT. ABC dengan status menikah dan mempunyai tiga anak.

Suami Andiarana merupakan pegawai negeri sipil di Kementrian Komunikasi & Informatika. Andiarana menerima gaji Rp 6.000.000 per bulan.

PT. ABC mengikuti program pensiun dan BPJS Kesehatan.

Perusahaan membayarkan iuran pensiun dari BPJS Ketenagakerjaan sebesar 1% dari perhitungan gaji, yakni senilai Rp 60.000 per bulan.

Di samping itu perusahaan membayarkan iuran Jaminan Hari Tua (JHT) karyawannya setiap bulan sebesar 3,70% dari gaji, sedangkan Andiarana membayar iuran (JHT) setiap bulan sebesar 2,00% dari gaji.

Premi Jaminan Kecelakaan Kerja (JKK) dan Jaminan Kematian (JK) dibayar oleh pemberi kerja dengan jumlah masing-masing sebesar 0,24% dan 0,3% dari gaji.

Pada bulan Juli 2016, di samping menerima pembayaran gaji, Andiarana juga menerima uang lembur (overtime) senilai Rp 2.000.000.

Maka hasil perhitungannya adalah sebagai berikut:

| Gaji Pokok | 6.000.000 | |

|---|---|---|

| (i) Tunjangan Lainnya (jika ada) | 2.000.000 | |

| (ii) JKK 0,24% | 14.400 | |

| JK 0,3% | 18.000 | |

| Penghasilan Bruto | 8.032.400 | |

| Pengurangan: | ||

| 1. (iii) Biaya jabatan 5% x 8.032.400 | 401.620 | |

| 2. Iuran Jaminan Hari Tua (JHT), 2% dari gaji pokok | 120.000 | |

| 3. (iv) Jaminan Pensiun (JP), 1% dari gaji pokok | 60.000 | |

| (581.620) | ||

| Penghasilan neto (bersih) sebulan | 7.450.780 | |

| (v) Penghasilan neto setahun 12 x 7.450.780 | 89.409.360 | |

| (vi) PTKP | 54.000.000 | |

| (54.000.000) | ||

| Penghasilan Kena Pajak Setahun | 35.409.360 | |

| (vii) Pembulatan ke bawah | 35.409.000 | |

| PPh Terutang 5% x 35.409.000 | 1.770.450 | |

| PPh Pasal 21 Bulan Juli: 1.770.450/12 | 147.538 |

Ilustrasi di atas berlaku bagi wajib pajak yang memiliki Nomor Pokok Wajib Pajak (NPWP). Sementara, bagi wajib pajak yang tidak memiliki NPWP, akan dikalikan 120%, sehingga PPh Pasal 21 Bulan Juli menjadi Rp 147.538 x 120% = Rp 177.046.

Baca juga: UMR Adalah: Pengertian, Komponen, dan Perbedaan UMR, UMP, dan UMK

Penjelasan:

Tunjangan lainnya seperti tunjangan transportasi, uang lembur, akomodasi, komunikasi, dan tunjangan tidak tetap lainnya. Umumnya tunjangan tersebut dapat diberikan oleh perusahaan atau tidak, tergantung dari kebijakan perusahaan itu sendiri.

Iuran Jaminan Kecelakaan Kerja (JKK) berkisar antara 0.24% – 1.74% sesuai kelompok jenis usaha seperti yang diatur dalam Peraturan Pemerintah Nomor 76 Tahun 2007.

Biaya Jabatan sebesar 5% dari Penghasilan Bruto, setinggi-tingginya Rp 500.000 sebulan, atau Rp 6.000.000 setahun

Jaminan atau Iuran Pensiun ditentukan oleh lembaga keuangan yang pendiriannya disahkan dalam Peraturan Menteri Keuangan dan ditunjuk oleh perusahaan. Jumlah persentase yang diterapkan di sini adalah 1%.

Penghasilan Neto: Jika pegawai merupakan pegawai lama (lebih dari satu tahun) atau pegawai baru yang mulai bekerja pada bulan Januari tahun itu, maka penghasilan neto dikalikan 12 untuk memperoleh nilai penghasilan neto setahun.

Namun jika pegawai merupakan pegawai baru yang mulai bekerja pada bulan Mei (sekadar contoh), maka penghasilan neto setahun dikalikan 8 (diperoleh dari penghitungan bulan dalam setahun: Mei-Desember = 8 bulan).

Pada contoh ini diasumsikan pegawai merupakan pegawai baru yang mulai bekerja pada bulan Januari.

Penghasilan Tidak Kena Pajak (PTKP) berfungsi untuk mengurangi penghasilan bruto, agar diperoleh nilai Penghasilan Kena Pajak yang akan dihitung sebagai objek pajak penghasilan milik wajib pajak.

Pada contoh ini WP sudah menikah dan memiliki tiga tanggungan anak, namun karena suami WP menerima atau memperoleh penghasilan, besarnya PTKP WP Andiarana adalah PTKP untuk dirinya sendiri (TK/0).

Penghasilan Kena Pajak harus dibulatkan ke bawah hingga nominal ribuan penuh, atau 3 angka di belakang (ratusan rupiah) adalah 0. Contoh: 56.901.200,00 menjadi 56.901.000.

Baca Juga: Hindari 6 Kesalahan Saat Melapor SPT Ini dan Cara Mencegahnya

Perhitungan PPh 21 Karyawan dengan Tunjangan Pajak

Cara menghitung PPh 21 karyawan atau pegawai tetap yang menerima tunjangan pajak (gross up) dari perusahaan tempatnya bekerja adalah dengan memperlakukan tunjangan pajak sebagai penghasilan pegawai dan ditambahkan pada penghasilan yang diterimanya.

Contoh Perhitungan PPh 21 secara manual untuk karyawan yang menerima tunjangan pajak adalah sebagai berikut:

Andri bekerja pada PT DEF. Status-nya belum menikah dan tidak mempunyai tanggungan dengan gaji bersih senilai Rp 5.500.000 sebulan.

Perusahaan tempatnya bekerja memberikan tunjangan pajak penuh kepada Andri sejumlah Rp 35.167. Sementara, iuran pensiun yang dibayar Andri adalah Rp 55.000 sebulan.

Jadi, Contoh Hasil Perhitungan Pajak Penghasilan Pasal 21 bulan Agustus 2016 bagi Andri yang tidak menerima penghasilan lain dari PT. DEF selain gaji adalah:

| Gaji Pokok | 6.000.000 | |

|---|---|---|

| (i) Tunjangan Lainnya (jika ada) | 2.000.000 | |

| (ii) JKK 0,24% | 14.400 | |

| JK 0,3% | 18.000 | |

| Penghasilan Bruto | 8.032.400 | |

| Pengurangan: | ||

| 1. (iii) Biaya jabatan 5% x 8.032.400 | 401.620 | |

| 2. Iuran Jaminan Hari Tua (JHT), 2% dari gaji pokok | 120.000 | |

| 3. (iv) Jaminan Pensiun (JP), 1% dari gaji pokok | 60.000 | |

| (581.620) | ||

| Penghasilan neto (bersih) sebulan | 7.450.780 | |

| (v) Penghasilan neto setahun 12 x 7.450.780 | 89.409.360 | |

| (vi) PTKP | 54.000.000 | |

| (54.000.000) | ||

| Penghasilan Kena Pajak Setahun | 35.409.360 | |

| (vii) Pembulatan ke bawah | 35.409.000 | |

| PPh Terutang 5% x 35.409.000 | 1.770.450 | |

| PPh Pasal 21 Bulan Juli: 1.770.450/12 | 147.538 |

Jika wajib pajak tidak memiliki NPWP, maka PPh 21 perlu dikalikan 120%, sehingga PPh 21 terutangnya menjadi Rp 35.167 x 120% = Rp 42.200.

Baca juga: Apa itu Tunjangan Jabatan? Ini Pengertian, Jenis, dan Nilainya

Perhitungan PPh 21 Karyawan Tidak Tetap Tidak Berkesinambungan

Sebelum memulai perhitungan, mari kita pahami lebih dulu apa yang dimaksud dengan pegawai tidak tetap tidak berkesinambungan.

Mengutip situs resmi DJP, pegawai tidak tetap tidak berkesinambungan adalah orang pribadi selain pegawai tetap dan pegawai tidak tetap/tenaga kerja lepas yang memperoleh penghasilan dengan nama dan dalam bentuk apapun dari Pemotong PPh 21 dan/atau PPh 26 sebagai imbalan jasa yang dilakukan berdasarkan perintah atau permintaan dari pemberi penghasilan.

Berikut ini adalah cara menghitung Pajak Penghasilan Pasal 21 pegawai tidak tetap yang menerima penghasilan tidak berkesinambungan:

Randi adalah pegawai tenaga lepas untuk desain grafis di PT. GEF dengan penghasilan Rp 5.000.000.

Besarnya PPh 21 yang terutang adalah:

5% x 50% x Rp 5.000.000,00 = Rp 125.000.

Bila Randi tidak memiliki NPWP maka besarnya PPh Pasal 21 yang terutang adalah:

120% x 5% x 50% x Rp 5.000.000,00 = Rp 150.000.

Penjelasan:

Karena Randi bukan pegawai tetap di PT. Cahaya Kurnia, maka PKP yang dikenakan sebesar 50% dari jumlah penghasilan bruto.

Hal ini sesuai dengan peraturan PER-32/PJ/2015 Pasal 3 huruf c. Sedangkan tarif PPh Pasal 21 untuk penghasilan tahunan sampai dengan Rp 50.000.000 adalah 5%.

Baca juga: Arti Salary Adalah: Ini Pengertian, Manfaat, dan Perbedaan dengan Upah

Kesimpulan

itulah pembahasan lengkap mengenai perhitungan PPh 21 untuk karyawan yang bisa Anda terapkan dalam bisnis Anda.

Kegiatan administrasi seperti menghitung perhitungan potongan PPh 21 gaji karyawan yang dilakukan oleh departemen HRD memiliki tantangannya tersendiri, terlebih apabila menggunakan cara manual.

Dengan aplikasi tentu akan sangat mempermudah tugas HR, misalnya dengan aplikasi payroll dan software HR online dari GajiHub.

Menggunakan GajHub juga memungkinkan pegawai melakukukan absensi secara online dan bisa dilakukan dari mana saja sesuai aturan yang telah ditentukan.

Selain itu, dengan menggunakan aplikasi absensi dari GajiHub tentu akan mempermudah HR dalam penghitungan gaji maupun perhitungan pajak penghasilan PPh 21 karyawan.

Jadi tunggu apalagi? Anda bisa mencoba menggunakan Gajhub secara gratis melalui tautan pada gambar di bawah ini:

- Program Kerja: Cara Membuat dan Template Gratisnya - 30 June 2025

- Contoh Surat Kuasa, Fungsi dan Juga Komponennya - 30 June 2025

- Jenis dan Indikator Penilaian Kinerja Karyawan - 30 June 2025

3 thoughts on “Cara Perhitungan PPh 21 Untuk Karyawan”